קרנות ברירת המחדל החדשות בפנסיה: האם להמתין או להצטרף?

פורסמו תוצאות המכרז שערכה רשות שוק ההון לבחירת 4 קרנות הפנסיה הנבחרות, אל שתי הקרנות הקיימות, קרנות הפנסיה בבעלות בתי ההשקעות מיטב דש ואלטשולר שחם, יצטרפו שתי קרנות פנסיה חדשות. לראשונה מאז שנת 2008 הודיעו שני בתי השקעות על הקמת קרנות פנסיה חדשות. מדובר בבית ההשקעות אינפיניטי ובית ההשקעות מור.

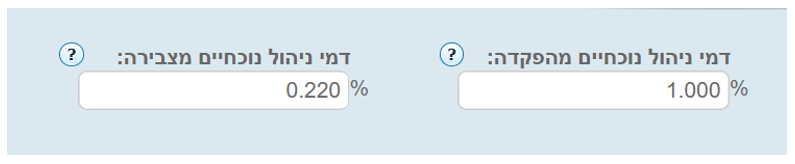

במסגרת תנאי המכרז נקבעו דמי ניהול בשיעור של 1% מהפקדה ו- 0.22% מהצבירה, מדובר בהנחה של כ- 50% בדמי הניהול מהפקדה לעומת דמי הניהול הממוצעים היום.

| דמי ניהול מהצבירה | דמי ניהול מהפקדה | |

| 0.50% | 6.00% | דמי ניהול מירביים |

| 0.19% | 1.95% | דמי ניהול ממוצעים |

| 0.22% | 1.00% | דמי ניהול בקרנות הנבחרות |

תנאי המכרז יכנסו לתוקף ב- 1 לנובמבר 2021 וימשכו 31 לאוקטובר 2024 כאשר דמי הניהול יובטחו לתקופה של עשר שנים לחוסכים שיצטרפו לאורך תקופת המכרז.

- המבוטחת הודתה ששיקרה - וזכתה בכיסוי ביטוחי

- בזק מוותרת על רכישת אקסלרה טלקום של קרן אלומה

- המלצת המערכת: כל הכותרות 24/7

דמי הניהול מתכנסים לממוצע

קרנות ברירת המחדל (קרנות הפנסיה הנבחרות) נועדו להבטיח כי העובדים שלא בחרו אחרת יופנו לקרנות פנסיה שמציעות דמי ניהול מוזלים במיוחד. ואכן שהחלה הרפורמה בשנת 2016 הציעו קרנות הפנסיה דמי ניהול אפסיים מהצבירה. לאורך שני המכרזים שהתקיימו מאז החלה הרפורמה עלו בהדרגה דמי הניהול, כאשר במכרז האחרון ניתן דגש מיוחד על דמי הניהול מהפקדה.

קרן הפנסיה של מיטב דש היא הקרן היחידה שפועלת היום והשתתפה גם בשני המכרזים הקודמים, כשמסתכלים על דמי הניהול אותם הציעה הקרן בשני המכרזים הקודמים ניתן לראות את העליה בדמי הניהול מהצבירה מ- 0.01% בשנת 2016 ועד 0.22% כיום.

התפתחות דמי הניהול בקרן הפנסיה של מיטב דש

| דמי ניהול מהצבירה | דמי ניהול מהפקדה | שנת מכרז |

| 0.01% | 1.31% | 2016 |

| 0.05% | 2.49% | 2019 |

| 0.22% | 1.00% | 2022 |

- המדריך לחיסכון פנסיוני: כל השאלות שאתם צריכים לשאול לפני הפרישה

- המרוץ לחשמל, שטח ושבבים: איך דאטה סנטרס הפכו למנוע ההשקעות החם בעולם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- קרנות השתלמות בינואר - תשואה של 2.3% במסלול הכללי; תשואה של...

בקרן הפנסיה קיימים שני סוגים של דמי ניהול, דמי ניהול מהפקדה השוטפת ודמי ניהול מהצבירה, החיסכון הקיים בקרן. בעוד שההפקדה נשארת דומה לאורך השנים החיסכון הולך וגדל ולכן ככלל אצבע נכון להגיד שככל וגובה החיסכון בקרן הפנסיה גדול יותר כך חשוב לשים דגש על דמי הניהול מהצבירה.

תנאי המכרז הנוכחי משרתים את העובדים בתחילת דרכם, אלה שעדיין לא צברו סכומים משמעותיים בחיסכון הפנסיוני שלהם ולכן חשוב להם לשלם דמי ניהול נמוכים על ההפקדה השוטפת.

לגבי יתר העובדים, העובדים המודעים או אלה שצברו כבר כמה עשרות אלפי שקלים בחיסכון הפנסיוני הם יגלו שעם מיקוח קטן הם יוכלו לקבל את אותם התנאים (או טובים יותר) גם בקרן הפנסיה שלהם.

האם להצטרף כבר היום לקרנות הפנסיה הנבחרות?

מי שיבחר להצטרף לאלטשולר שחם או למיטב דש עד לסוף חודש אוקטובר ישלם את דמי הניהול שנקבעו במכרז הקודם. בהתאם לתנאי המכרז הקודם דמי הניהול שנקבעו היו נמוכים יותר מהצבירה אך גבוהים יותר מהפקדה החודשית.

| מכרז נוכחי | מכרז קודם | קרן פנסיה |

| 1.00% ו-0.22% | 2.49% ו- 0.05% | איילון מיטב דש |

| 1.00% ו- 0.22% | 1.49% ו- 0.10% | אלטשולר שחם |

כדי לבדוק האם כדאי להצטרף היום לקרנות שזכו במכרז או שכדאי להמתין לחודש נובמבר נשתמש במחשבון דמי הניהול של רשות שוק ההון. המחשבון מציג את דמי הניהול שתשלמו בחמש השנים הבאות בהתאם לצבירה הנוכחית והפקדה לקרן הפנסיה.

לצורך הדוגמה, ניקח חוסך בן 27 עם שכר של 10,000 שקל וצבירה של 30,000 שקל בקרן הפנסיה. בדמי הניהול נזין את דמי הניהול של הזוכות במכרז 1.00% ו- 0.22% ונלחץ "לחץ להשוואה"

בדמי הניהול הנוכחיים החוסך ישלם בחמש השנים הקרובות באלטשולר שחם 2,116 שקל ובמידה וימתין לנובמבר ישלם 2,128 שקל.

עבור החוסך מדובר בפער זניח.

נבחן כעת, האם כדאי לחוסך בן 35 עם שכר של 15,000 שקל וצבירה של 300 אלף שקל להמתין חודש וחצי ולנצל את דמי הניהול החדשים.

מכיוון ודמי הניהול מהצבירה באלטשולר שחם במכרז שקיים היום נמוכים יותר החוסך ישלם דמי ניהול בגובה של 4,608 שקל ואם ימתין חודש וחצי ישלם 6,299 שקל. כ- 1,700 שקל יותר ממה שהיה משלם היום.

לקריאה נוספת:

>>> רוב הישראלים לא יודעים: מגיל 60 אפשר להמשיך לעבוד ולקבל פנסיה

>>> ממשיכים לעבוד אחרי גיל פרישה - מה עושים עם הכסף שבקרן פנסיה?

>>> כך תחסכו יותר מ-200 אלף שקל בפנסיה - בטלפון אחד

>>> מהם דמי הניהול האמיתיים בפנסיה ואיך תוכלו להפחית אותם?

>>> ראש בראש: איך עדיף לחסוך - קרן פנסיה, תיק השקעות או דירה להשקעה?

>>> 3 דרכים להורדת המס על קצבת הפנסיה

הבשורה הגדולה של המכרז הנוכחי : פתיחת קרנות פנסיה חדשות

אם דמי הניהול במכרז הנוכחי גבוהים יותר, כיצד הוא מקדם את מצב החוסכים בישראל?

לפני מספר חודשים נמכרו בית ההשקעות פסגות ובית ההשקעות הלמן אלדובי. בעקבות המכירה נסגרו שתי קרנות פנסיה חדשות, קרנות ששימשו קרנות ברירת מחדל. במסגרת המכרז החדש התבשרנו על שני בתי השקעות שהחליטו להיכנס לשוק קרנות הפנסיה. מדובר בבית ההשקעות אינפינטי, בית השקעות קטן אך ותיק שמנהל בעולם הגמל והשתלמות רק כ- 1.4 מיליארד שקלים בעיקר במסלולים סולידיים ובמסלול חיסכון לכל ילד. בית ההשקעות השני הוא מור, מור הוא אמנם שחקן חדש בתחום הגמל והשתלמות אבל כזה שכבר מנהל למעלה מ- 21 מיליארד שקלים.

שני בתי ההשקעות יגלו שניהול קרן פנסיה הוא אתגר שונה, במיוחד שהם נכנסים לשוק קרנות ברירת המחדל, בו פעילות שתי קרנות פנסיה : מיטב דש ואלטשולר שחם.

בהתאם לתנאי המכרז, על שתי הקרנות החדשות לקום עד לראשון באפריל 2022. כדי להצליח בתחום קרנות הפנסיה בתי ההשקעות החדשים יצטרכו לשכנע את המעסיקים, היועצים, הסוכנים וכמובן החוסכים כי הן ראויות לאמון שנתנה בהן רשות שוק ההון.

כדי למשוך אליהן חוסכים חדשים יצטרכו קרנות הפנסיה החדשות, של בית ההשקעות מור ואינפיניטי, להציע לשוק קרנות הפנסיה הרבה מעבר לדמי ניהול. בשוק קרנות ברירת המחדל הן יתקלו בשתי הקרנות הקיימות ובתחרות על החוסכים הם יתקלו במחלקות השימור של קרנות הפנסיה שנמצאות בבעלות חברות הביטוח.

- 6.דוד 16/10/2021 10:44הגב לתגובה זומי יודע מה מסתתר מאחורי הקומבינה? השורות הקטנות.

- 5.מה הפנסיה שנקבל 09/10/2021 14:53הגב לתגובה זודמי ניהול ותשואה חשובים אבל בשורה התחתונה רוצים לדעת מה הקצבה שנקבל

- מקדם ההמרה נקבע ביציאה לפנסיה (ל"ת)יועץ 14/10/2021 08:00הגב לתגובה זו

- 4.איזון אקטוארי 30/09/2021 13:35הגב לתגובה זוכתבתם שבקרן פנסיה ישנם שתי עלויות, עמלה מההפקדה ועמלה מההפקדה, אז הרשו לי להפתיע אתכם. יש עוד הרבה עלויות נילוות, אותם הקרנות לא מפרסמות, והלקוח מגלה שנדפק רק בדיעבד. איזון אקטוארי -> אתה משלם כי הקרן שילמה יותר מדי לפנסיונרים. ביטוח שארים-> אתה משלם כיכככה כולם עושים (ניסיתי לבטל את ביטוחי הריסק) ביטוח אובדן כושר עבודה-> ביטוח שבחיים לא תצליח לקבל גם אם אתה מת. עמלות יעוץ בניירות ערך, נו באמת המנכל צריך לממן את השכר המטורף שלו

- לא מעט טעויות 17/10/2021 13:38הגב לתגובה זובתקנון האחיד נקבעו עלויות כיסויים ביטוחיים זהים בכל הקרנות האיזון האקטוארי השלילי בשנים שחלפו אמר שהקרן לא גבתה ממך מספיק דמי ביטוח, זה אומר שהכסף היה אצלך ועשה תשואה ורק בסוף שנה שילמת אותו, עדיף מאחר איזון חיובי - להשכיב את הכסף בלי תשואה ולקבל אותו חזרה בסוף שנה. לך תעשה שיעורי בית ותחזור

- אנונימי 06/10/2021 01:43הגב לתגובה זואני קיבלתי המון כסף כל אובדן כושר.תברר לפני שאתה כותב. אתה יכול לגרום לאנשים לוותר על הרכיב הביטוחי ולגרום נזקים חמורים במקרה של אובדן כושר

- 3.אדם 24/09/2021 09:27הגב לתגובה זוהניתוח נכון בעיקרו, אך אינו מבליט השיקול שקשה לאמוד אותו והוא התשואות הצפויות של הקרנות החדשות. יש תופעה לפיה קרן פנסיה או קופת גמל חדשה עם צבירות קטנות בהתחלה, הן יותר גמישות בהשקעות שלהן וסיכוייהן להשיא תשואה גבוהה מעל למקובל בשוק גבוהים, מעבר למאמץ החריג של בית ההשקעות להיראות אטרקטיבי כדי למשוך לקוחות חדשים. השאלה אם זה גם מה שיקרה עם קרן הפנסיה של מור ואינפיניטי?

- בקרנות החדשות יש עשרים מיליאד ש"ח - זה הרבה או קצת? (ל"ת)אלכס 06/10/2021 10:15הגב לתגובה זו

- 2.דמי הניהול המוצגים במכרז החדש הם מקסימליים (ל"ת)מני 1 22/09/2021 09:39הגב לתגובה זו

- 1.נתנאל 22/09/2021 09:28הגב לתגובה זוכמו כל דבר שנדב כותב, הוא מצליח להסביר ולשקף זאת בפשטות ובהבנה. אלוף.