קופות הגמל להשקעה - מי השיאו את התשואות הגבוהות ביותר עבור המשקיעים?

מאז השקתן לפני פחות מעשור, הפכו קופות הגמל להשקעה לאחד ממוצרי החיסכון המובילים בישראל, בין היתר בשל יתרונות המס והנזילות שהן מציעות, אך לא פחות הודות לתשואות שהשיאו החברות המנהלות לחוסכיהם. מבט על נתוני המחצית הראשונה של 2024 מלמד, שבניגוד לאפיקי חיסכון אחרים, לבחירה בחברה המנהלת חשיבות גדולה מאד עבור החוסכים ששוקלם להשקיע את כספם בקופות או לחלופין עבור אלו שכבר מנהלים תיק ושמתלבטים אם להעבירו לחברה אחרת.

קופות גמל להשקעה, הן אפיק חיסכון חדש יחסית, שהחל בשנת 2016, הלך וצבר תאוצה. בניגוד לקופות הגמל, המיועדות לגיל הפרישה, הקופות להשקעה, מאפשרות לחוסכים חיסכון לטווח בינוני ארוך, עם אפשרות למשוך את הכסף בכל העת. בדומה למכשירי חיסכון אחרים, החוסכים יכולים לבחור בין מסלולים שונים, בהתאם לאופי החיסכון שלהם. שני המסלולים הבולטים בקופות הגמל להשקעה הם המסלול הכללי, המשלב השקעה באג"ח ממשלתי וקונצרני לצד מניות, והמסלול המניתי, בו החשיפה למניות גדולה יותר. בהתאם, המסלול הכללי מתאים לחוסכים לטווח בינוני-קצר, שמחפשים אחרי השקעה סולידית יחסית ובסיכון נמוך יחסית, בעוד האפיק המניתי מציע השקעה בסין גבוה יותר, המתאימה יותר לחוסכים לטווח ארוך.

מלבד הנזילות, לקופות יתרון גם בהיבטי מיסוי, שכן ניתן לנייד אותם בין מסלולי השקעה ומחברה לחברה מבלי לייצר אירוע מס. זה יתרון מאוד גדול שבעצם הופך את המוצר במידה רבה לעדיף על קרנות נאמנות.

בנוסף, ניתן להפוך את הסכומים בקופה לקצבה שוטפת בלי מס או עם מס נמוך יחסית וכן יש אפשרוםת להעביר את הכסף לקופת גמל, כך שבעת המשיכה (לאחר גיל 60) החוסכים יהיו פטורים (מלא או חלקית) ממס רווחי הון (25%) וממס הכנסה. עם זאת, סכום ההפקדה השנתי בקופות הגמל להשקעה מוגבל לסכום של עד 79,006 שקל (נתון שמתעדכן מדי שנה) בעוד שפוליסות השקעה שנהנות גם הן מהיתרון המיסוי (מעבר בין פוליסות ללא אירוע מס שמחייב תשלום מס) הן ללא הגבלה כספית.

מי הציג את התשואות הטובות ביותר?

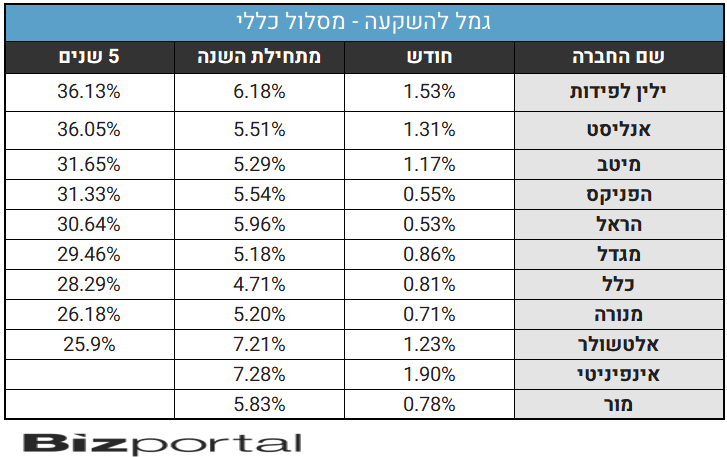

מבין החברות השונות שמנהלות את קופות הגמל להשקעה, בתי ההשקעות ילין לפידות ואנליסט הציגו את התשואה הגבוה ביותר על פני תקופה של חמש שנים, עם תשואה של 36.1% ו-36% בהתאמה. מנגד, התשואות החלשות ביותר הגיעו מכיוונן של בית ההשקעות אלטשולר שחם (25.9%), חברות הביטוח מנורה (26.2%) וכלל (28.3%). עם זאת, ניתן לראות שבמהלך השנה האחרונה הציגו באלטשולר התאוששות מהשנים הקשות שעברו עליה. אלטשולר יחד עם בית ההשקעות אינפינטי, הציגו את התשואות הטובות ביותר בשנה האחרונה. יודגש שאינפינטי מנהל סכום קטן.- גם בתקופה של זעזועים חשוב לזכור - בטווח הארוך המניות מנצחות

- קרנות הפנסיה בפברואר - מי אכזב ומי כיכב?

- המלצת המערכת: כל הכותרות 24/7

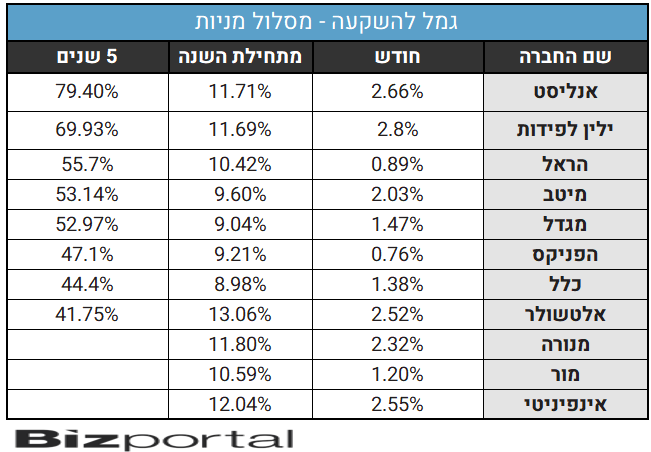

תמונה דומה, מתקבלת גם במבט על המסלול המניתי, כאשר בתי ההשקעות אנליסט (79.4%) וילין לפידות (69.9%) השיאו את התשואה הגבוהה ביותר לחוסכים ב-5 השנים האחרונות. את הרשימה השלימו אלטשולר שחם (41.7%) וחברות הביטוח כלל (44.4%) והפניקס (47.1%). בדומה למסלול הכללי, בטווח הקצר יותר, של השנה האחרונה, אלטשולר שחם (13.1%) ואינפיניטי (12%) הציגו את התשואות הטובות ביותר.

קיראו עוד ב"חיסכון ארוך טווח"

האם לעבור קופה?

מעבר בין קופות גמל להשקעה יכול להיעשות משתי סיבות - שינוי בתמהיל ההשקעות הרצוי או אכזבה מביצועי הקןפה. אם מסיבות שונות החלטתם להפחית את הסיכון או להעלות את הסיכון בתיק, אתם צריכים כמובן לעבור מסלול. אם החלטתם לעזוב את הקופה הספציפית בשל ביצועים כדאי לזעור כמה תובנות - תשואות זה מדד חשוב, אבל ככל שתקופת הבדיקה ארוכה יותר כך כל הגופים המנהלים מתכנסים לממוצע. כלומר, יכול להיות שהקופה הלא טובה שלכם, תחזור למקומות טובים בהמשך?

זה לא אומר שלא צריך לבחון את התיק ולבצע בו שינוןיים, רק שצריך להסתכל בפרספקטיבה על הבית כולו, על המנהלים ולהעריך אם מדובר במעידה חד פעמית או משהו קבוע.

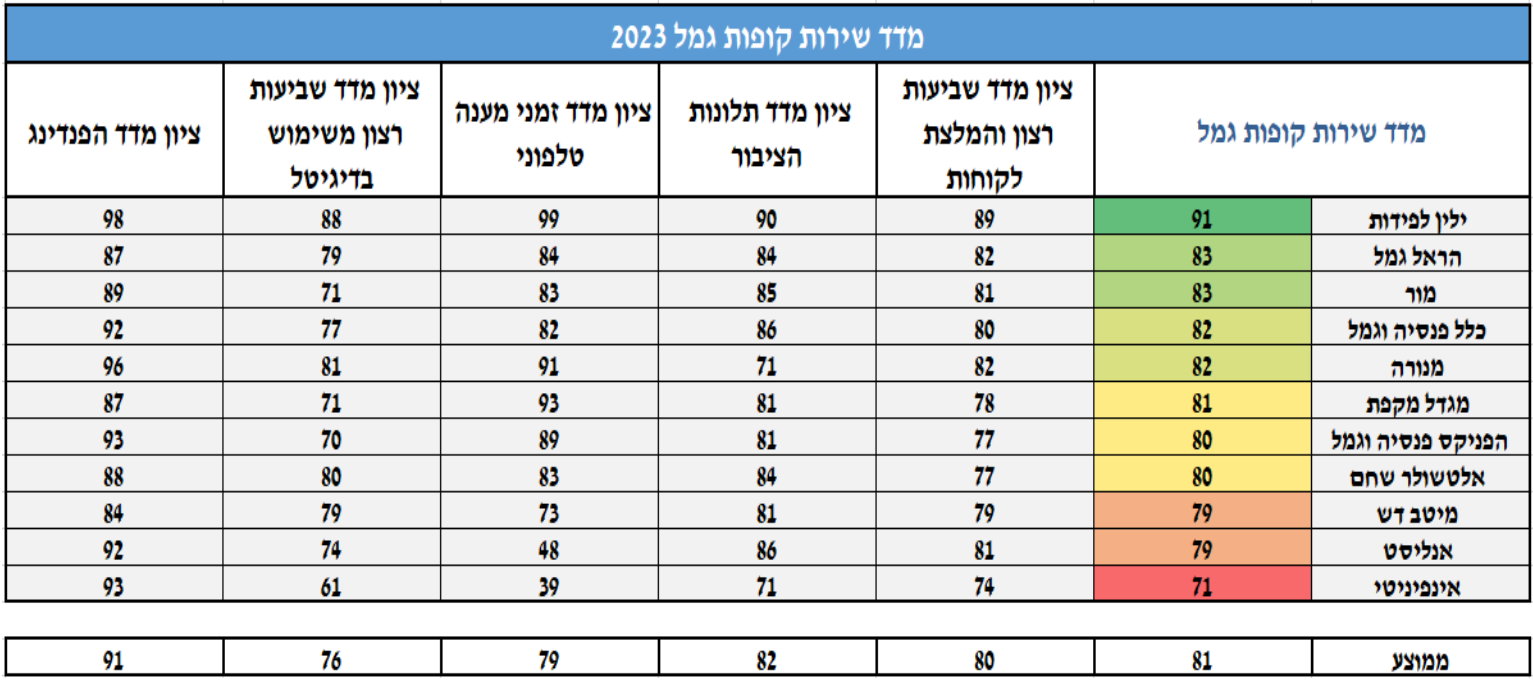

ילין לפידות מצטיינת גם בשירותבתחילת החודש פרסמה רשות שוק ההון, ביטוח וחיסכון את רשימת החברות שהצטיינו בשירות שלהן בשנה האחרונה. מבט על הנתונים חושף שבית ההשקעות ילין לפידות, של דב ילין ויאיר לפידות, מצטיינת גם בכל הקשור לשירותה הלקוחות - היא קיבלה ציון גבוה מעל כל החברות האחרות - 91. מתחת לילין לפידות, נמצאות הראל ומור, כלל ומנורה מיד אחר כך. במקום האחרון, הרחק למטה - קופת הגמל של אינפיניטי, עם ציון של 71, שהושפע בין היתר מציון נמוך במדד תלונות הציבור וציון גרוע מאוד, 39 בלבד, במדד זמני המענה הטלפוני. גם חברת אנליסט לא מצטיינת בפרמטר הזה.

נתונים: רשות שוק ההון, ביטוח וחיסכון

- 2.משקיע פאסיבי 24/07/2024 13:25הגב לתגובה זולמרות הרעש התקשורתי, גובה 0.3% והכספים במסלול הזה בסדר, יש דוחות עדכניים של המנהל המיוחד, ועד שהקופות המסלוליות ימכרו לגוף מוסדי אחר, זה הערוץ הכי ריווחי

- 1.צבפנים 24/07/2024 10:19הגב לתגובה זומי ששםמשם את כספו על קרן הצבי