קרנות מנייתיות, סיכום הרבעון השלישי: עקביות היא האתגר הקשה ביותר

השבוע הסתיים לו הרבעון השלישי ואנו ניגשים לסיכום הרבעון עבור קרנות הנאמנות, ותחילה בקרנות המנייתיות. ברבעון זה השוק הישראלי רשם התאוששות מסוימת שהחזירה חלק מהפסדים מתחילת השנה, בחלק מהמקרים המדדים אף עברו לירוק. ב-12 החודשים האחרונים, לעומת זאת, המדדים עדיין באדום כהה. בשווקי העולם גם נרשם רבעון חיובי שהמשיך את השנה המצויינת בשוק המניות, למרות מגמה שלילית מסוימת בחלק מהשבועות האחרונים. איך מנהלי הקרנות התמודדו עם המגמות הללו?

>>> למדור קרנות הנאמנות של ביזפורטל

אנו משווים כהרגלנו את ביצועי הקרנות בכל קטגוריה ומסכמים בטבלה את המצטיינות והגרועות ביותר ברבעון בסקטורים הבולטים בתחום המניות: "גמישות", "מניות גדולות ובינוניות" ו-"מניות בכל גודל שוק". בחרנו גם לבדוק תת קטגוריה אחת של השקעות בחו"ל. במקרה זה לא באמת ניתן להשוות ביצועים של קרנות המשקיעות באירופה עם כאלה המשקיעות באסיה או בארצות הברית, וקשה למצוא קטגוריה בה יש מספיק קרנות כדי שההשוואה תהיה בעלת ערך. המקרה היחיד אולי הוא קרנות השמקיעות בארצות הברית (לא לפי ענפים) ולא מגדרות מט"ח – בקטגוריה זו יש 15 קרנות כעת, כמות שמאפשרת השוואה מסוימת.

>>> איך לבחור קרן נאמנות?

המצרך המבוקש ביותר – עקביות

זהו הרבעון השלישי וניתן להעיף מבט אל עבר סיכומי שני הרבעונים הקודמים. חלק מהשמות חוזרים על עצמם חלק נעלמו ואחרים באו בעקבותיהם. המסקנה העולה היא שהדבר החשוב ביותר הוא איכות גבוהה לאורך זמן, לאו דווקא להיות מובילת הטבלה ברגע נתון. מובן מאליו שאין לבחור קרן נאמנות על פי ביצועים של יום או שבוע. גם חודש הוא תקופה קצרה מדי. אבל מעיון בטבלאות נראה שגם רבעון שלם אינו מספיק, שכן הכוכבים של הרבעון הזה עלולים בקלות להעלם ברבעון הבא או אפילו להיות בין האחרונים.

למעשה מה שבונה מעמד והצלחה לאורך זמן בשוק הקרנות הוא להיות קרוב למובילים רבעון אחר רבעון, יותר מאשר להיות המוביל. מי שמצליח להתמקם בין עשר המובילים לאורך זמן, בתנאי שוק משתנים ועם הצלחות אקראיות כאלה או אחרות של המתחרים, בסופו של דבר יצליח להתבלט בטווח הארוך. ננסה להשוות את ביצועי הרבעון הנוכחי עם ביצועי הרבעונים הקודמים (נעיר שההשוואה שעשינו ברבעונים הקודמים אינה בדיוק באותה דרך שבה היא בוצעה הפעם מסיבות שונות).

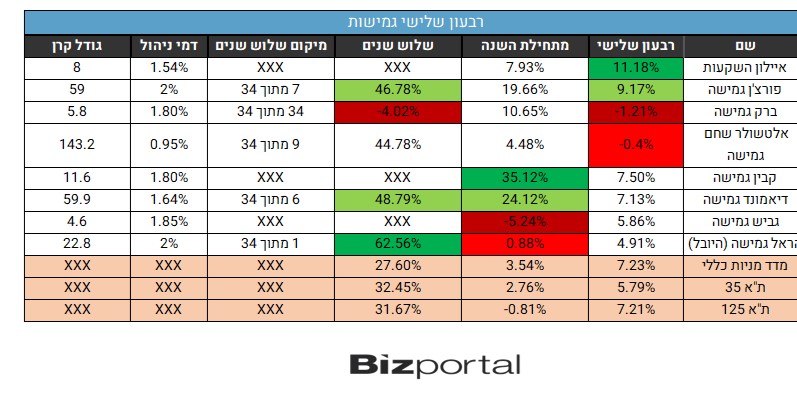

גמישות

ברבעון הראשון בקטגוריות ה"גמישות" - קרנות המעניקות חופש פעולה מלא למנהל הקרן - הובילו את הטבלה "קבין גמישה" ו"אביב שגב גמישה", ברבעון השני היו אלו, שוב, "קבין גמישה", והפעם הצטרפה אליה "דיאמונד גמישה". האחרונות ברבעון השני היו פסגות Flex ואלטשולר שחם גמישה, ובראשון הן היו גביש גמישה וילין לפידות גמישה. מי הפעם?

בטבלה רואים ששוב יש לנו שני שמות חדשים במובילות – איילון השקעות ופורצ'ן גמישה, אבל המובילות מתחילת השנה הן דווקא המובילות של הרבעון השני – קבין ודיאמונד. אף אחת מהקרנות האלה לא נמצאת בין המובילות בטווח הארוך, שם ניתן למצוא את הראל גמישה (שהיא בין הגרועות ביותר השנה) ופסגות גמישה. פסגות פלקס שהייתה בין הגרועות ברבעון הקודם נמצאת במקום השלישי. נציין, עם זאת, שחלק גדול ממובילות הרבעונים הן קרנות חדשות יחסית ולא נכנסו להשוואה של 3 השנים כי הן לא פעילות מספיק זמן.

מבט נוסף על הטבלה מלמד שפורצ'ן ודיאמונד מצליחות להתברג בין ה-20% הטובות בטווח הזמן של שלוש שנים, מה שמעיד על עקביות יחסית. גם ברבעונים בהן הן לא נכללו בשתיים או השלוש הטובות ביותר הן לא היו רחוקות משם, ובסופו של דבר זה בא לידי ביטוי גם בטווח הארוך. איילון לעומת זאת חוותה רבעון מצויין שסייע לחפות על רבעונים ראשונים פחות מוצלחים. ברק, כרגיל, מככבת במקומות האחרונים עם ביצועים גרועים במיוחד.

המצטיינת ללא ספק היא קבין גמישה שמצליחה להיות כל הזמן קרוב לפסגה ומדי פעם אף לכבוש אותה. התוצאה היא הובלה משמעותית של מעל 10% מתחילת השנה על פני השניה. היא לא פעילה שלוש שנים ולא שנתיים כך שעדיין יש להתייחס להצלחה בחשדנות. בטווח הזמן של שנה היא נמצאת במקום הרביעי עם 17.89% לעומת 27.82% של הראשונה.

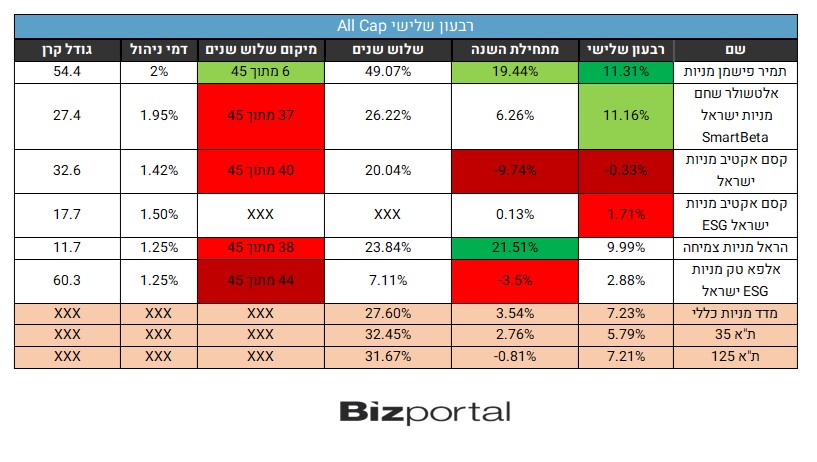

מניות All Cap

כתבנו כבר בסיכומים הקודמים שהראל פשוט "מפציצה" את סקטורי המניות עם הרבה מאד קרנות מסוגים שונים ולכן לא פלא לראות אותה בין המובילות ובין האחרונות בטווחי הזמן השונים ובקטגוריות המניות השונות. אם נזכר ברבעון הראשון הרי שהיו לה שתי קרנות שהובילו את סקטור ה-All Cap – הראל מניות צמיחה והראל מניות ערך, ברבעון השני (שהבדיקה היית לקטגוריית "מניות בכל גודל שוק") המובילות היו הקרנות של אביב – מניות ישראל כשרה ומניות ישראל – הראל נעדרה לחלוטין מהמובילות ומהאחרונות, ומה קרה ברבעון הנוכחי?

בטבלה רואים ששוב יש לנו שני שמות חדשים במובילות – איילון השקעות ופורצ'ן גמישה, אבל המובילות מתחילת השנה הן דווקא המובילות של הרבעון השני – קבין ודיאמונד. אף אחת מהקרנות האלה לא נמצאת בין המובילות בטווח הארוך, שם ניתן למצוא את הראל גמישה (שהיא בין הגרועות ביותר השנה) ופסגות גמישה. פסגות פלקס שהייתה בין הגרועות ברבעון הקודם נמצאת במקום השלישי. נציין, עם זאת, שחלק גדול ממובילות הרבעונים הן קרנות חדשות יחסית ולא נכנסו להשוואה של 3 השנים כי הן לא פעילות מספיק זמן.

מבט נוסף על הטבלה מלמד שפורצ'ן ודיאמונד מצליחות להתברג בין ה-20% הטובות בטווח הזמן של שלוש שנים, מה שמעיד על עקביות יחסית. גם ברבעונים בהן הן לא נכללו בשתיים או השלוש הטובות ביותר הן לא היו רחוקות משם, ובסופו של דבר זה בא לידי ביטוי גם בטווח הארוך. איילון לעומת זאת חוותה רבעון מצויין שסייע לחפות על רבעונים ראשונים פחות מוצלחים. ברק, כרגיל, מככבת במקומות האחרונים עם ביצועים גרועים במיוחד.

המצטיינת ללא ספק היא קבין גמישה שמצליחה להיות כל הזמן קרוב לפסגה ומדי פעם אף לכבוש אותה. התוצאה היא הובלה משמעותית של מעל 10% מתחילת השנה על פני השניה. היא לא פעילה שלוש שנים ולא שנתיים כך שעדיין יש להתייחס להצלחה בחשדנות. בטווח הזמן של שנה היא נמצאת במקום הרביעי עם 17.89% לעומת 27.82% של הראשונה.

מניות All Cap

כתבנו כבר בסיכומים הקודמים שהראל פשוט "מפציצה" את סקטורי המניות עם הרבה מאד קרנות מסוגים שונים ולכן לא פלא לראות אותה בין המובילות ובין האחרונות בטווחי הזמן השונים ובקטגוריות המניות השונות. אם נזכר ברבעון הראשון הרי שהיו לה שתי קרנות שהובילו את סקטור ה-All Cap – הראל מניות צמיחה והראל מניות ערך, ברבעון השני (שהבדיקה היית לקטגוריית "מניות בכל גודל שוק") המובילות היו הקרנות של אביב – מניות ישראל כשרה ומניות ישראל – הראל נעדרה לחלוטין מהמובילות ומהאחרונות, ומה קרה ברבעון הנוכחי?

גם הפעם יש לנו שני שמות חדשים לגמרי במובילות – תמיר פישמן ואלטשולר שחם מניות ישראל SmartBeta. תמיר פישמן מצילחה להיות עקבית יחסית – היא המובילה ברבעון השלישי, השניה מתחילת השנה ונמצאת ב-20% הטובות בשלוש השנים. שאר המובילות מתחילת השנה וברבעון נמצאות מאחור בטווח הארוך.

מי שמציגה את הביצועים הגרועים ביותר לאורך זמן היא קסם אקטיב על שתי קרנותיה – מניות ישראל ומניות ישראל ESG. הן היו האחרונות ברבעון השני. מניות ישראל היא גם האחרונה מתחילת השנה ובין הגרועות בטווח הזמן של שלוש שנים. עוד בולטת לרעה אלפא טק מניות ESG ישראל. מדובר בשנה לא טובה באופן כללי לקרנות ESG. נציין שלאחרונה מובילות שוק בינלאומיות הודיעו כי יפסיקו לדרג השקעות לפי מדדי ESG במה שנראה כטרנד מפוקפק שהולך ונעלם מעצמו.

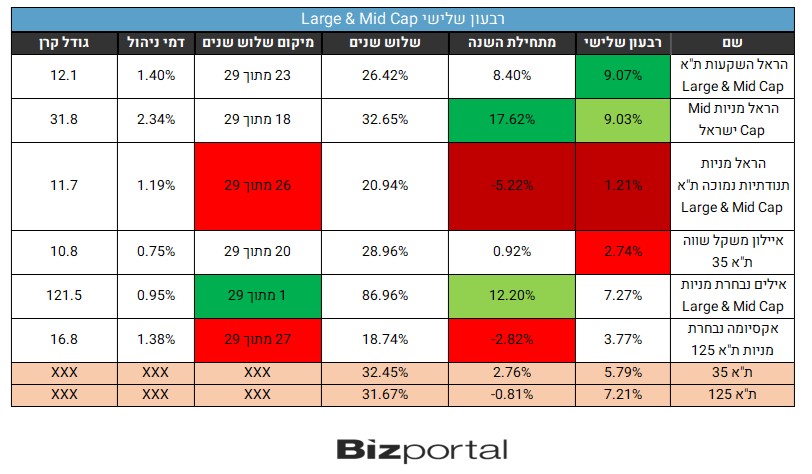

מניות גדולות ובינוניות

ברבעון הראשון (והגרוע) בשוק המניות הובילה הראל עם קרן המניות הבינוניות וקסם אקטיב עם קרן המניות הגדולות והבינוניות שלה. ברבעון השני לא בדקנו את הקטגוריה הזו, ומה קורה ברבעון הנוכחי?

גם הפעם יש לנו שני שמות חדשים לגמרי במובילות – תמיר פישמן ואלטשולר שחם מניות ישראל SmartBeta. תמיר פישמן מצילחה להיות עקבית יחסית – היא המובילה ברבעון השלישי, השניה מתחילת השנה ונמצאת ב-20% הטובות בשלוש השנים. שאר המובילות מתחילת השנה וברבעון נמצאות מאחור בטווח הארוך.

מי שמציגה את הביצועים הגרועים ביותר לאורך זמן היא קסם אקטיב על שתי קרנותיה – מניות ישראל ומניות ישראל ESG. הן היו האחרונות ברבעון השני. מניות ישראל היא גם האחרונה מתחילת השנה ובין הגרועות בטווח הזמן של שלוש שנים. עוד בולטת לרעה אלפא טק מניות ESG ישראל. מדובר בשנה לא טובה באופן כללי לקרנות ESG. נציין שלאחרונה מובילות שוק בינלאומיות הודיעו כי יפסיקו לדרג השקעות לפי מדדי ESG במה שנראה כטרנד מפוקפק שהולך ונעלם מעצמו.

מניות גדולות ובינוניות

ברבעון הראשון (והגרוע) בשוק המניות הובילה הראל עם קרן המניות הבינוניות וקסם אקטיב עם קרן המניות הגדולות והבינוניות שלה. ברבעון השני לא בדקנו את הקטגוריה הזו, ומה קורה ברבעון הנוכחי?

הראל שולחת את שתי הטובות ביותר ואת הגרועה ביותר כתוצאה ברורה של מדיניות ה"לירות לכל הכיוונים" ולהציע הרבה מאד קרנות שאולי חלק מהן יצליחו לבלוט. קרן המניות הבינוניות מצליחה להציג עקביות כשהיא המובילה מתחילת השנה אבל לא נמצאת בין המובילות בטווח הזמן של שלוש שנים. בולטת לרעה מבין שלל הקרנות של הראל היא הראל מניות תנודתיות נמוכה שהיא הגרועה ביותר ברבעון, מתחילת השנה ובין האחרונות בטווח הזמן של שלוש שנים.

מי שמצליחה להציג עקביות יחסית היא אילים נבחרת מניות, השניה מתחילת השנה, שהייתה השלישית ברבעון הראשון והיא המובילה בטווח הזמן של 3 שנים. אקסיומה נבחרת מניות ת"א 125 היא בין הגרועות מתחילת השנה ובטווח הזמן של שלוש שנים.

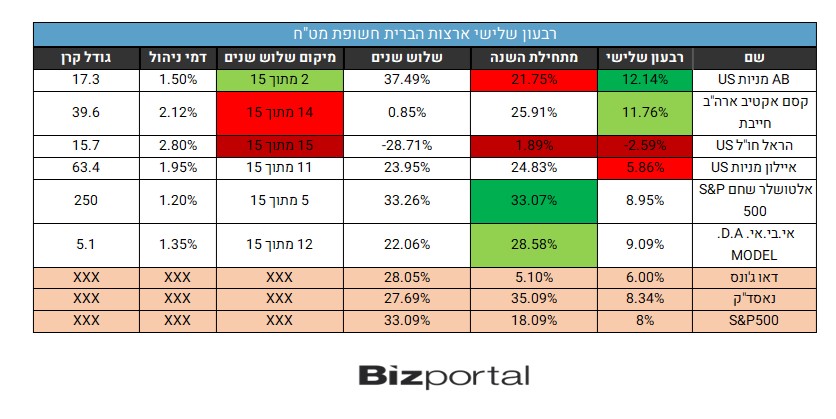

ארצות הברית חשופת מט"ח

שווקי המניות בעולם בכלל ובארצות הברית בפרט חוגגים מתחילת השנה עם תשואות פנומנליות. סיכום הרבעון השלישי גם מראה תשואות טובות מאד לרבעון, למרות מגמה שלילית מסוימת שנרשמה בשבועות האחרונים. איך התמודדו מנהלי הקרנות הישראלים עם כל הטוב הזה?

הראל שולחת את שתי הטובות ביותר ואת הגרועה ביותר כתוצאה ברורה של מדיניות ה"לירות לכל הכיוונים" ולהציע הרבה מאד קרנות שאולי חלק מהן יצליחו לבלוט. קרן המניות הבינוניות מצליחה להציג עקביות כשהיא המובילה מתחילת השנה אבל לא נמצאת בין המובילות בטווח הזמן של שלוש שנים. בולטת לרעה מבין שלל הקרנות של הראל היא הראל מניות תנודתיות נמוכה שהיא הגרועה ביותר ברבעון, מתחילת השנה ובין האחרונות בטווח הזמן של שלוש שנים.

מי שמצליחה להציג עקביות יחסית היא אילים נבחרת מניות, השניה מתחילת השנה, שהייתה השלישית ברבעון הראשון והיא המובילה בטווח הזמן של 3 שנים. אקסיומה נבחרת מניות ת"א 125 היא בין הגרועות מתחילת השנה ובטווח הזמן של שלוש שנים.

ארצות הברית חשופת מט"ח

שווקי המניות בעולם בכלל ובארצות הברית בפרט חוגגים מתחילת השנה עם תשואות פנומנליות. סיכום הרבעון השלישי גם מראה תשואות טובות מאד לרבעון, למרות מגמה שלילית מסוימת שנרשמה בשבועות האחרונים. איך התמודדו מנהלי הקרנות הישראלים עם כל הטוב הזה?

כפי שניתן לראות התוצאות מגוונות מאד. חלק מהקרנות הצליחו להביס את התשואות המעולות של המדדים וחלק מפגרות מאד מאחוריהן. בכל מקרה, חוץ מהראל חו"ל US אין לנו ממש עקביות. הראל, אגב, עקבית לרעה – הגרועה ביותר בפער בכל טווחי הזמן שבדקנו עם תשואת חסר של עשרות אחוזים. AB מניות US לדוגמה היא הטובה ביותר ברבעון, השניה הכי גרועה מתחילת השנה (אם כי עם תשואה יפה למדי) והשניה הכי טובה לאורך השלוש שנים האחרונות. אף אחת מהקרנות הכלליות לא מצליחה להביס את הנאסד"ק (למרות החלשות השקל) מתחילת השנה, אולם יש לציין שלא מדובר בקרנות טכנולוגיה, והנאסד"ק הושפע מאד מהזינוקים בענקיות הטכנולוגיה.

כפי שניתן לראות התוצאות מגוונות מאד. חלק מהקרנות הצליחו להביס את התשואות המעולות של המדדים וחלק מפגרות מאד מאחוריהן. בכל מקרה, חוץ מהראל חו"ל US אין לנו ממש עקביות. הראל, אגב, עקבית לרעה – הגרועה ביותר בפער בכל טווחי הזמן שבדקנו עם תשואת חסר של עשרות אחוזים. AB מניות US לדוגמה היא הטובה ביותר ברבעון, השניה הכי גרועה מתחילת השנה (אם כי עם תשואה יפה למדי) והשניה הכי טובה לאורך השלוש שנים האחרונות. אף אחת מהקרנות הכלליות לא מצליחה להביס את הנאסד"ק (למרות החלשות השקל) מתחילת השנה, אולם יש לציין שלא מדובר בקרנות טכנולוגיה, והנאסד"ק הושפע מאד מהזינוקים בענקיות הטכנולוגיה.

- 7.אלפי בנדק 04/09/2023 10:10הגב לתגובה זוגם בעליות גם בירידות הקרן מציגה תשואה מטורפת תמשיכו להתעלם ממנה…

- 6.לרון 04/09/2023 10:00הגב לתגובה זומיותר לחלוטין הוא "מנבא" עבר!!!

- 5.לרון 04/09/2023 09:59הגב לתגובה זובניהול מכל סוג זה מוגזם פונדמנטלית ולא ניתן לביצוע!

- 4.לרון 04/09/2023 09:43הגב לתגובה זולא הפעילו עיסקאות החלף בקרנות ומשום מה הסתדרו מצוין

- 3.לרון 04/09/2023 09:40הגב לתגובה זובניהול SWAP=עיסקאות החלף בקרנות שאנשים רבים אינם מבינים וגורמים לפחד מהשקעה בקרנות המשתמשות במכשיר זה,סתם ציינתי לתשומת הלב

- 2.יאיר 04/09/2023 09:00הגב לתגובה זוחשבתי שהרבעון השלישי יסתיים רק ב 30/9 ולא ב 31/8. ???

- 1.ולא סיפרו לנו 04/09/2023 07:56הגב לתגובה זוולא סיפרו לנו

- מה זה חודש לפה או לשם? (ל"ת)ספטמבר 04/09/2023 08:58הגב לתגובה זו